港交所IPO筹资额全球第四!机构最新研判

2025年香港IPO活动或重拾升势,有机会重返全球排名前列。

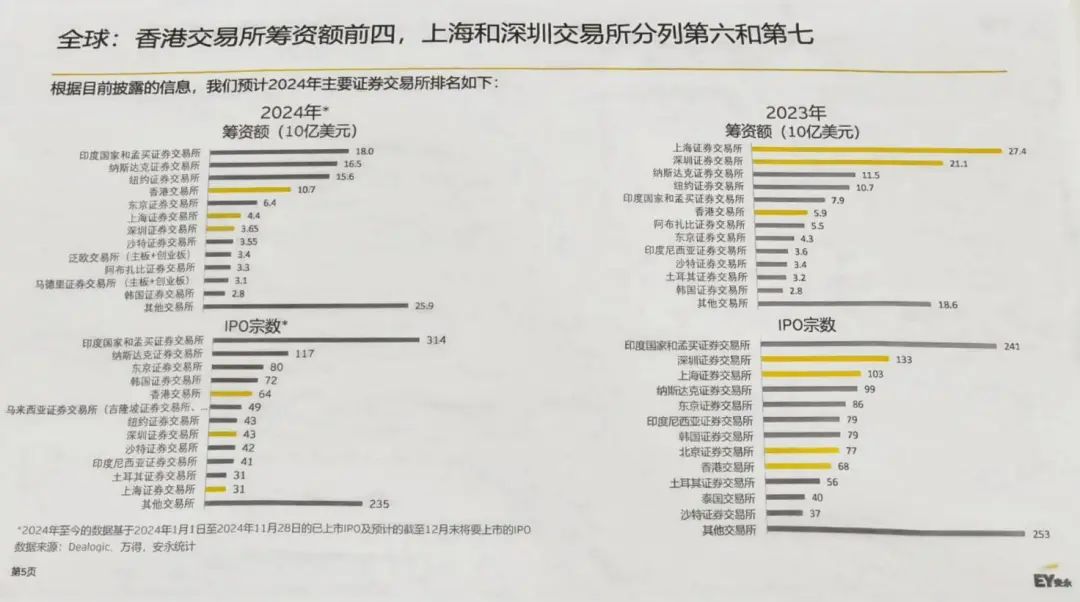

安永《2024中国内地和香港IPO市场报告与展望》(以下简称《报告》)发布会12月2日在上海举行。据介绍,2024年中国香港IPO活动占全球的比重继续下降。预测数据显示,截至11月底,香港市场IPO数量和筹资额占全球总量的百分比下降至16%。香港交易所以107亿美元筹资额位列全球IPO筹资额第四位。

《报告》提到,2024年香港市场预计有70家左右企业首发上市,筹资额不超过1000亿港元。截至2024年11月底,2024年香港市场共有64家公司首发上市,筹资额834亿港元。与去年相比,IPO数量和筹资额分别下降6%和上升80%。

由于百亿港元级IPO重新出现,2024年香港IPO平均筹资规模提升,达到13.04亿港元,同比上升91%。

此外,投资者认购情绪明显回温,有95%的香港IPO企业获得超额认购,比去年高出4个百分点。香港IPO平均超额认购倍数为295,同比增长24倍。

安永审计服务合伙人刘国华表示:“多重因素支持港股IPO活动热度回升。一方面,港股市场的流动性增强,市场情绪改善。美联储降息以及港交所在提升市场效率和流动性方面作出一系列改革,包括优化上市审核机制、批准实施恶劣天气交易等措施。另一方面,中国内地和香港交易所发布多项支持性政策,科技公司特别是内地科技公司赴港上市意愿提升。”

从具体行业来看,主板IPO中,零售与消费、科技行业最受投资者欢迎,平均认购倍数分列第一和第二位。在2024年前十大IPO中,百亿港元IPO推高零售与消费IPO筹资额,占前十大的74%;在IPO数量上,零售与消费行业也位列第一。

值得注意的是,香港IPO中,国资背景的基石投资者比例增加。《报告》显示,2024年,约有66%的IPO有基石投资者,同比略有下降;其中,内地企业中近七成有国资背景,比2023年增加10个百分点。科技行业是国有背景基石投资者最青睐的行业,其次为生物科技与健康和零售与消费行业。有国资投资背景基石投资的IPO中,约72%的IPO首日收盘价高于发行价。

《报告》还提到,转道香港上市的内地企业中,有相当部分将在明年上市。在内地企业国际化战略和出海潮的推动下,企业境外上市特别是“A+H”上市模式将持续升温。

刘国华在接受记者采访时表示,内地和香港监管机构非常鼓励各个行业的龙头企业赴港第二上市或共同上市“A+H”。特别是有出海需求或已经出海的企业,“A+H”除了巩固它们在中国内地的自身品牌以外,也有利于海外战略和品牌的长远发展。

“香港扮演中转的角色,可以把中国企业跟海外投资人以及其他资本联系起来,让中国企业可以跟海外市场、客户有互动和连接。”刘国华表示,香港监管层也大力吸引A股优质企业在香港上市。未来内地各个行业的龙头和高科技行业的上市企业选择在香港上市已经是很明显的趋势。

对于2025年港股市场的IPO趋势,安永审计服务合伙人汤哲辉表示:“我们对香港2025年IPO活动谨慎乐观。在中国政府宣布经济刺激措施、出台支持境内企业赴境外上市的政策以及美联储降息周期的影响下,2025年香港IPO活动或重拾升势,有机会重返全球排名前列。内地大型企业、行业龙头企业、18C企业、A+H企业上市继续多点开花,推升香港IPO活动。”